この記事は、海外在住者向けにGoogle Adsenseに合格したら、すぐに設定するべき「税務情報の管理」についてブログ初心者でもわかるように詳細に解説していきますので、是非最後までお付き合いくださいね。

アドセンスの審査にすぐに合格した人や何回も申請してようやく合格した人もそれぞれに「合格」したら気持ちが舞い上がって、広告をブログに貼ることに一点集中してしまいますよね。

実は、この記事を書いている私もその一人でした。

まだ広告収入は無いし・・・ほんの少しだけだし・・・と言わずに今すぐGoogle アドセンス「税務情報の管理」の手続きを取ってくださいね。

税務情報の管理は、海外在住者だけでなく日本居住の方も必要な手続きとなりますので、ぜひ参照ください。

読者さんが居住する国が多岐にわたっているので、この記事では記入例として「日本」を使用しています。

税務情報管理ってなに?

あなたが書いたブログ記事から発生したアドセンス広告の収益にアメリカでの税金がかからないようにするために事前にGoogleにこの書類を提出しておく必要があります。

なんでこの手続きが必要なの?と疑問に思ってしまうのは、当然です。

↓ ↓ ↓ ↓ ↓

Google は、米国の内国歳入法第 1441 項(第 3 章)および第 3406 項の義務を遵守するために、お客様に納税フォームの入力をお願いしています。

このフォームは、Google からの今後のお支払いが源泉徴収の対象となる場合に、正確な源泉徴収税率を特定するために使用されます。

Internal Revenue Service(IRS)は Google に対して、米国以外のパートナーとベンダーの税務フォームを次のいずれかの早いタイミングで更新するように要請しています。

- (1)3 年ごと

- (2)フォームの正当性が損なわれるような状況の変化があった場合

Google はこれらの内国歳入法を確実に遵守するため、お支払い受取人情報の更新を行っています。

もしもGoogleにこの納税情報を提出しないと、どうなってしまうのか?これも調べてみました。

↓ ↓ ↓ ↓ ↓

適用される米国の源泉徴収税率は、Google に提出された税務文書に基づいて決定されます。

有効な納税フォームを提出していない場合、Google は該当する支払いに対して、予備源泉徴収の 24% か、米国内国歳入法の第 3 章に基づく源泉徴収の 30% を源泉徴収税率として適用することがあります。所得税に関する租税条約を米国と締結している国または地域に居住していて、かつ有効な優遇措置の請求が記載された税務フォームを正しく提出した場合にのみ、この税率は引き下げられる可能性があります。最終的な源泉徴収額は月次収益報告書に記載されます。

申請を忘れただけで、最大30%の源泉徴収税率がかかってしまう場合がある・・驚きです!

↑ ↑ ↑ ↑ ↑

でも、提出さえしておけばアメリカでの源泉徴収税率はゼロになります。

ですから、Googleアドセンスに合格したらすぐに「税務情報の管理」の提出をしてくださいね。

それでは、手順を解説する前に・・・・

Google アドセンス合格後の「税務情報」の手続きの手順

アドセンスの管理画面から簡単に手続きが取れますので、ご安心くださいね。

もしあなたのパソコンに「他の税務情報が必要かどうかをご確認下さい」と言うポップアップが表示されている場合は、ポップアップから手続きを取る事ができます。

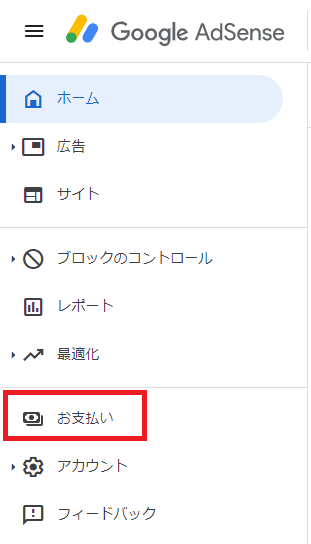

何も表示されていない場合は、アドセンスの管理画面「お支払い」から手続きが取れます。

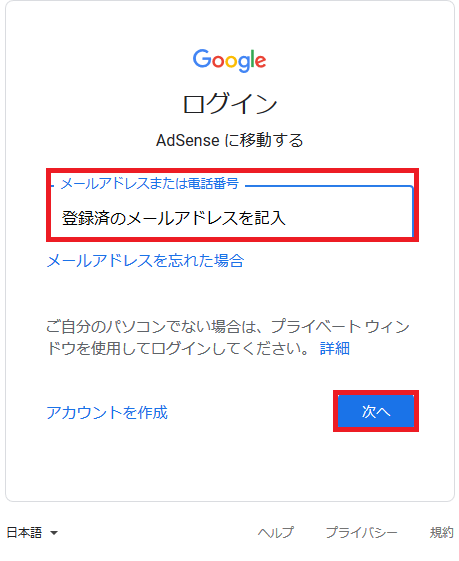

Google アドセンスにログイン

アドセンスにログインします。

アドセンス管理画面の「お支払い」をクリックします

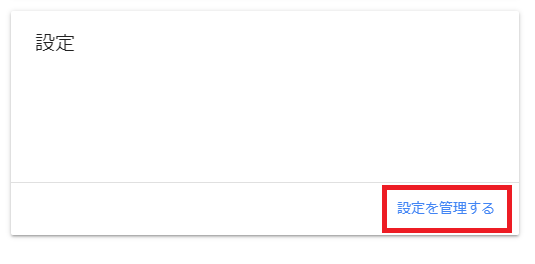

次に「設定を管理する」をクリックします

表示された情報の中に「アメリカ合衆国の税務情報」と言う項目がありますので、

「ペン」のマークをクリックしてください。

アメリカ合衆国の税務情報の下に「税務情報の管理」と表示されますので、クリックします。

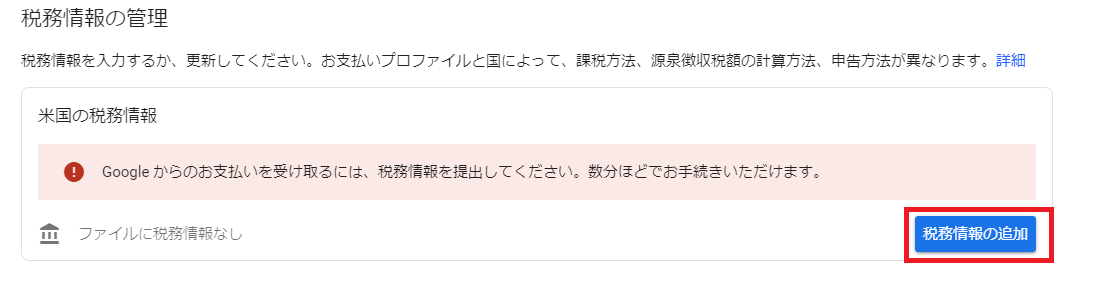

米国の税務情報の管理画面に移動します。

ここで「税務情報の追加」をクリックします。

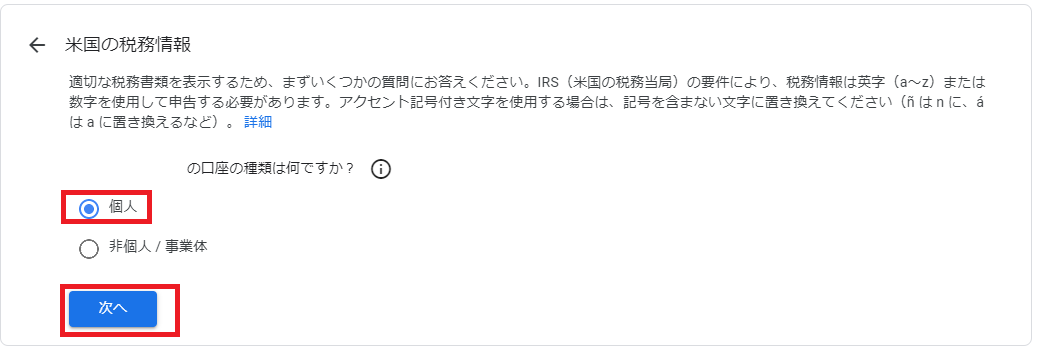

個人ブログを運営されている方は「個人」を選択します。

米国民か米国に居住していますか?と聞かれますので、ご自身の状況に合わせてご回答ください。

ここでは、日本人の方がアメリカに居住していない事を仮定しての設定方法です。

TINはお住まいの国で納税の際にご利用の番号を記載してください。

私が暮らすルクセンブルグの場合はSSN(ソーシャルセキュリティーナンバー)となります。

↓ ↓ ↓ ↓ ↓

国外の TIN の例には次のようなものがあります(下記はすべてを網羅したものではありません)。

- インド: 納税者番号(PAN)。

- インドネシア: Nomo Pokok Waji Pajak(NPWP)。

- 日本: 個人番号(「マイナンバー」と呼ばれます)。

- ロシア: 納税者個人識別番号(INN)。

- 英国: 納税者番号(UTR)、国民保険番号(NINO)。

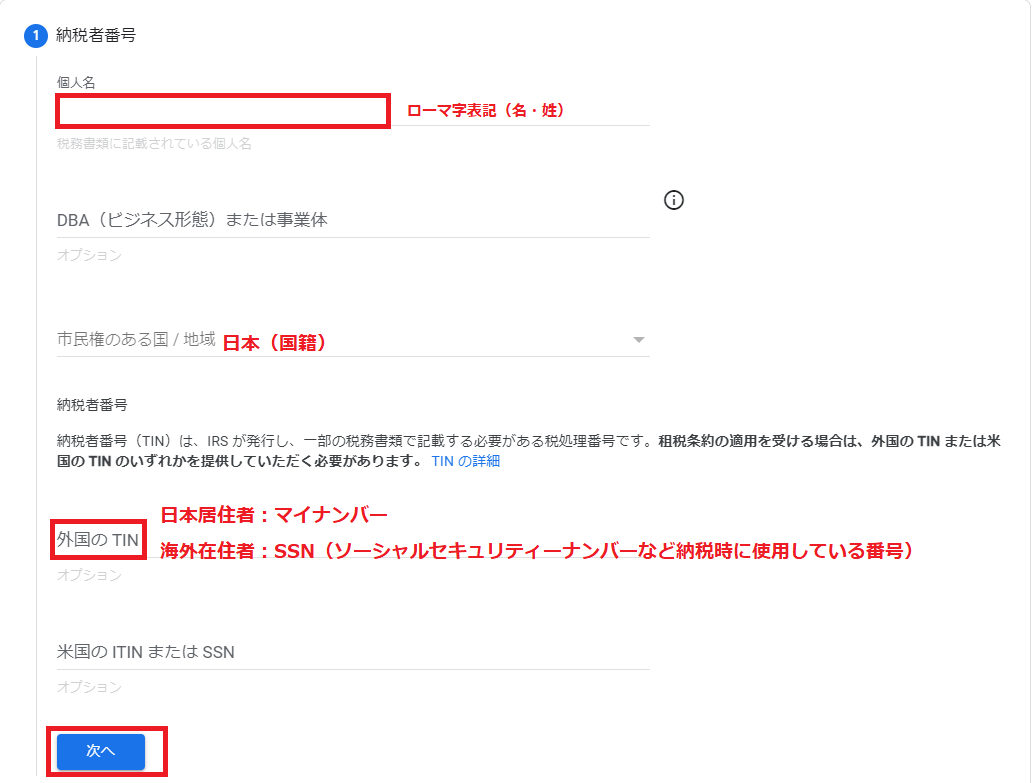

納税者番号の記入

以下の項目を記入してください。

個人名:ローマ字にて名・姓の順に記入

ビジネス形態:DBAのままでOKです。

市民権のある国:日本 他国籍の方はその国名を選択

納税者番号:日本居住者はマイナンバーを他国に居住している人は、その国で納税時に使用している番号

主にSSN(ソーシャルセキュリティーナンバー)

全て記入後「次へ」をクリックします。

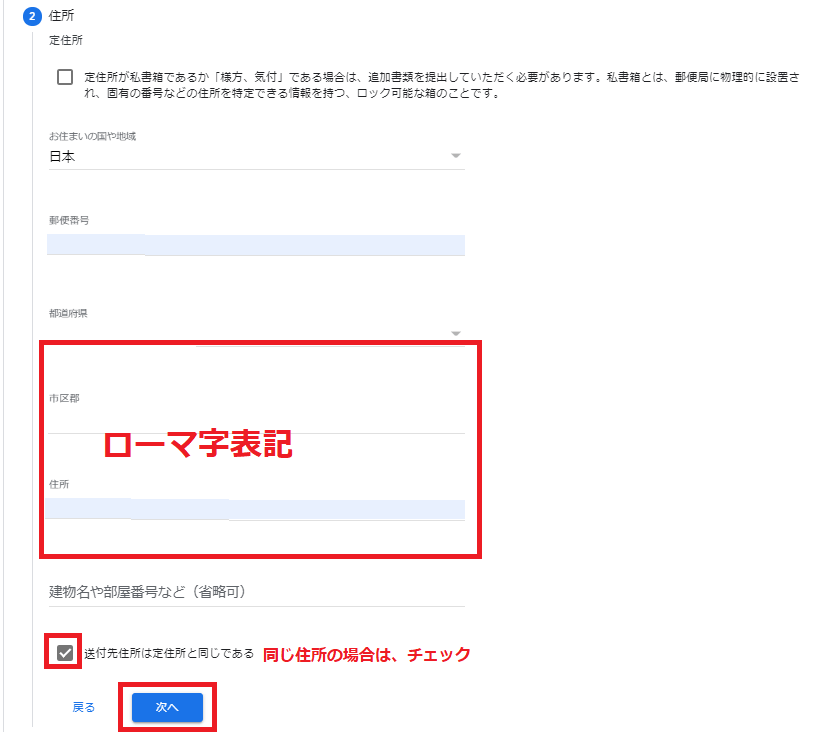

定住所の記入をします

都道府県は右横のプルダウンで選択します。

漢字表示になりますが、その後に記入する住所は全てローマ字入力をしないと、エラーになってしまいます。

殆どの方が、送付先住所と定住所(お住まい)は同じだと思いますので、最後の「同じである」にチェックを入れてください。

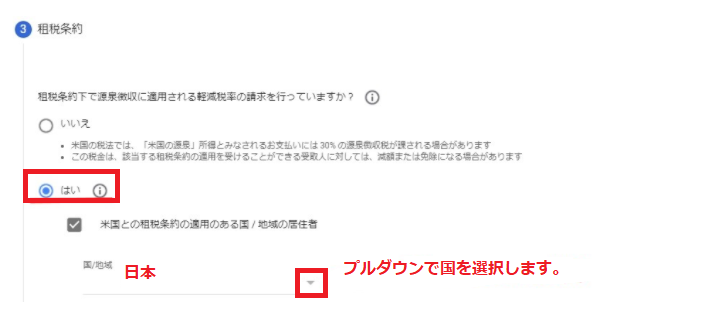

租税条約

「租税条約下で源泉徴収の適用される軽減税率の請求を行っていますか?」の質問には、

居住国が租税条約下の場合は「はい」をクリックします。

日本は、租税条約を締結していますので、「はい」となります。

海外在住の方で、ご自身の居住国が租税条約を結んでいるか不明の方は,海外在住アフィリエイターの確定申告はどうするの?の中で租税条約を結んでいる国についての記載がありますので、参照してください。

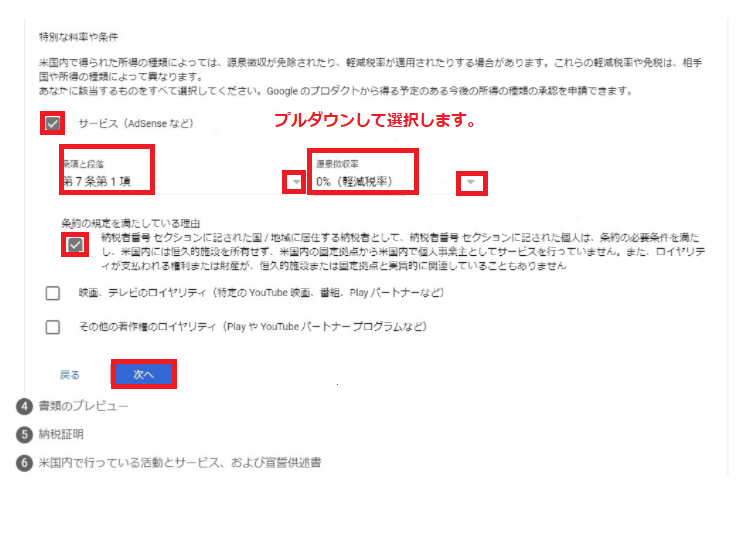

特別な料率や条件

ブログでアドセンスを利用している方は、「サービス(Adsenseなど)」を選択します。

他にも該当するものがある場合は、そちらも選択してください。

条項と段落:第7条第1項目を選択

源泉徴収税率:0%(軽減税率)を選択

条約を満たしている理由:チェックをいれます。

その後「次へ」をクリックします。

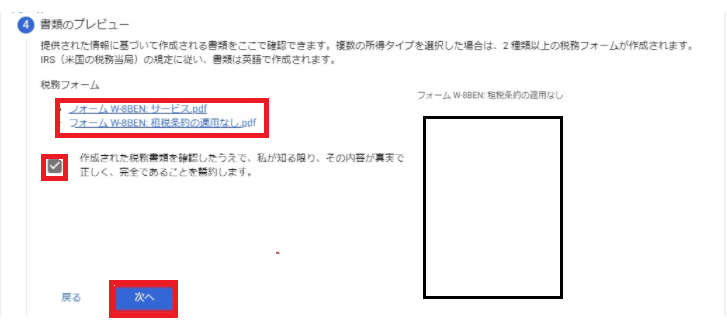

書類のプレビュー

- フォームW-8BENサービスpdf

- フォームW-8BBEN租税条約の適用なしpdf

それぞれをクリックすると英語の書面が表示されますので、登録された事項に間違いがないかを確認してください。

書面は、全て英語ですが、確認する事は氏名・住所など簡単な項目ですので、問題は無いと思います。

確認後「作成された税務署類を確認したうえで、私が知る限り、その内容が真実で正しく、完全であることを誓約します」にチェックします。

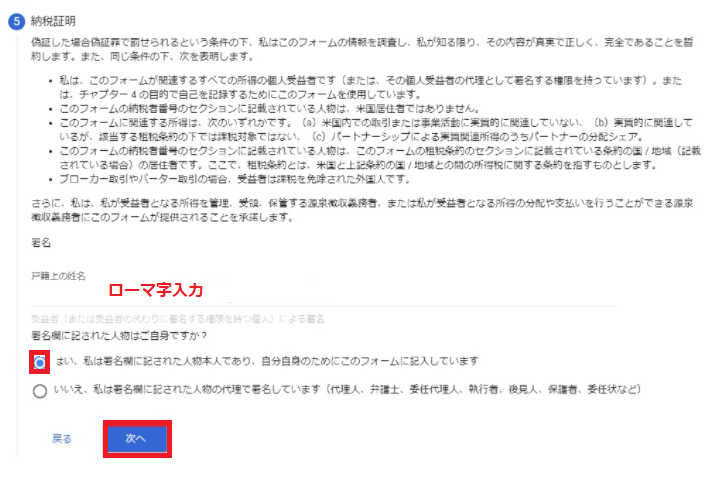

納税証明

署名は、ローマ字で入力します。

「はい、私は署名に記された人物本人であり、自分自身のためにこのフォームに記入しています」にチェックします。

「次へ」をクリックします。

↓ ↓ ↓ ↓ ↓

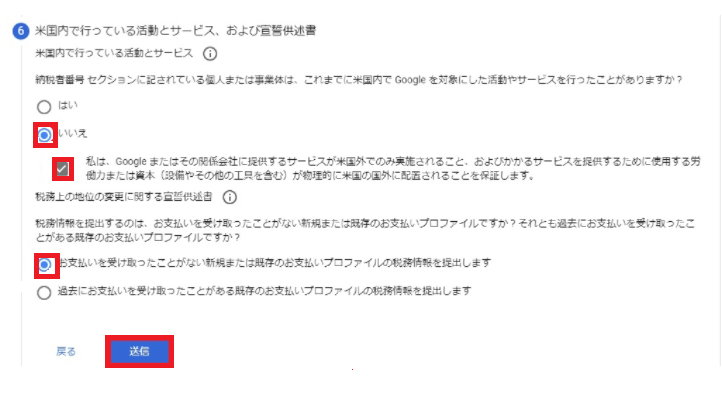

宣誓供述書

「納税者番号セクションに記されている個人または事業体は、これまで米国でGoogleを対象にした活動やサービスを行ったことがありますか?」

↓ ↓ ↓ ↓

「いいえ」にチェックします。

そして

「私は、Google又はその関係会社に定常するサービスが米国外でのみ実施されること、およびかかるサービスを提供するために資料する労働力または資本(設備やその他の工具を含む)が物理的に米国の国外に配置されることを保証します」にチェックします。

「お支払いを受け取ったことがない新規または既存のお支払いプロファイルの税務情報を提出します」にチェックします。

そして「送信」ボタンをクリックします。

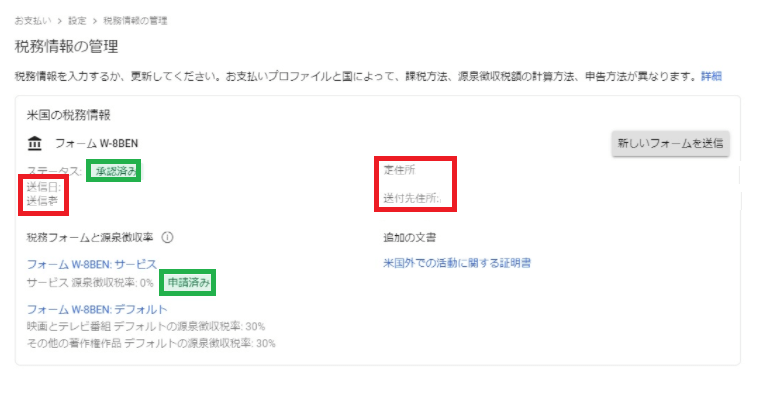

税務情報の管理

この画面になったら、手続きは完了となります。

お疲れさまでした。

ステータス:承認済み

送信日:送信した日付

送信者:あなたの氏名

定住所:あなたの記載した住所

送付先住所:同上

税務フォームと源泉徴収率

フォームW-BBEN:サービス

サービス源泉徴収率0% 申請済み

フォームW-BBEN:デフォルト

まとめ

アドセンスを始めたら、忘れてしまう前にすぐに手続きをとっておきたいのが、この税務情報となります。

日本に居住されている方は、マイナンバーが必要となります。

海外に在住されている方は、お住まいの国で納税する時にご使用の番号がTINと呼ばれるものになります。

情報が新しくなった場合はその時点で、そうでない場合は3年ごとに税務情報の登録を更新してください。

この記事でご不明な点やわかりずらかったことなど、どんなことでもお聴きくださいね。

海外暮らしの孤独を紛らせたい!そんなご連絡も大歓迎です♪

こちらの記事も是非ご参照ください。

アドセンスの申請方法からアドセンスの設定方法を解説しています。

↓ ↓ ↓ ↓ ↓

Cocoonにアドセンス広告を簡単に設置する方法を解説

Google アドセンスに合格後、忘れてはいけない【ads.txtファイル】の設定方法も是非ご覧下さい。

↓ ↓ ↓ ↓ ↓

アドセンス合格後【ads.txt ファイル】の設定方法の詳細解説